Marktkommentar Juni 2024

Sehr geehrte Damen und Herren,

wir bedanken uns für Ihr Interesse an unserem Marktkommentar.

von Ekaterina Shumakova, Senior Portfolio Manager

Stand Ende Juni 2024

Die CLO-AAA-Spreads haben die Erwartungen der Marktteilnehmer nach

der Global ABS-Konferenz erfüllt und konnten das Widerstandslevel von

140 Basispunkten mit einem Tiefstpreis von 131 Basispunkten

durchbrechen– das engste Niveau im EU-Primärmarkt seit Juli 2022.

Diese positive Entwicklung verbesserte die Marktstimmung und führte zu verstärkten Aktivitäten auf dem

Sekundärmarkt. Trotz einer überproportionalen Anzahl an Verkäufen gegenüber Käufen blieben die Spreads

stabil, was auf ein robustes Investoreninteresse hinweist. Die bisher positive Performance dieser Anlageklasse

hat zusätzliche Investoren angezogen, was die Nachfrage nachweislich weiterhin bestärkt.

Die Leveraged Loan-Märkte zeigten im Juni eine gedämpfte, aber dennoch positive Entwicklung. In Europa

wurden die Loanmärkte durch allgemeine finanzmarktbezogene Sorgen über die französische Politik

beeinflusst. Die Erwartung eines schnelleren Zinsrückgangs führte zu einer leicht gebremsten Nachfrage nach

Leveraged Loans in den USA, da Investoren teilweise wieder die festverzinslichen Kupons bevorzugten und ihre

Portfolios entsprechend umschichteten. Trotz dieser Faktoren und einiger idiosynkratischer Themen blieben

die Gesamtrendite weiterhin positiv.

Die besicherten Unternehmenskreditmärkte haben zum Jahresanfang in Europa eine ausgezeichnete und

positive Performance von knapp 5% generieren können, in den USA waren es knapp 4,5%.

Laut dem CS-Index bietet die Anlageklasse aktuell weiterhin eine Rendite von 8% (EU) bis über 9% in den USA.

Das anhaltend hohe Zinsumfeld wirkt sich vorteilhaft auf die Investoren aus, da die laufende Verzinsung

attraktiv bleibt. Die technische Seite des Marktes wird zudem durch eine starke Nachfrage nach CLOs

unterstützt, was automatisch zu einer hohen Nachfrage nach Unternehmenskrediten führt. Fundamentale

Herausforderungen könnten jedoch für Unternehmen entstehen, die mit einer höheren Zinsbelastung über

einen längeren Zeitraum konfrontiert sind. Aktuell sind die sogenannten IC-Ratios (Interest Coverage Ratios)

jedoch mehr als ausreichend, was auf eine solide Finanzlage der Unternehmen hinweist.

Die Assetklasse bietet weiterhin attraktive Renditen bei überschaubarer Volatilität und niedriger Ausfallrate. Sie

ist nicht nur vor den Auswirkungen steigender Zinsen geschützt, sondern profitiert sogar von ihnen.

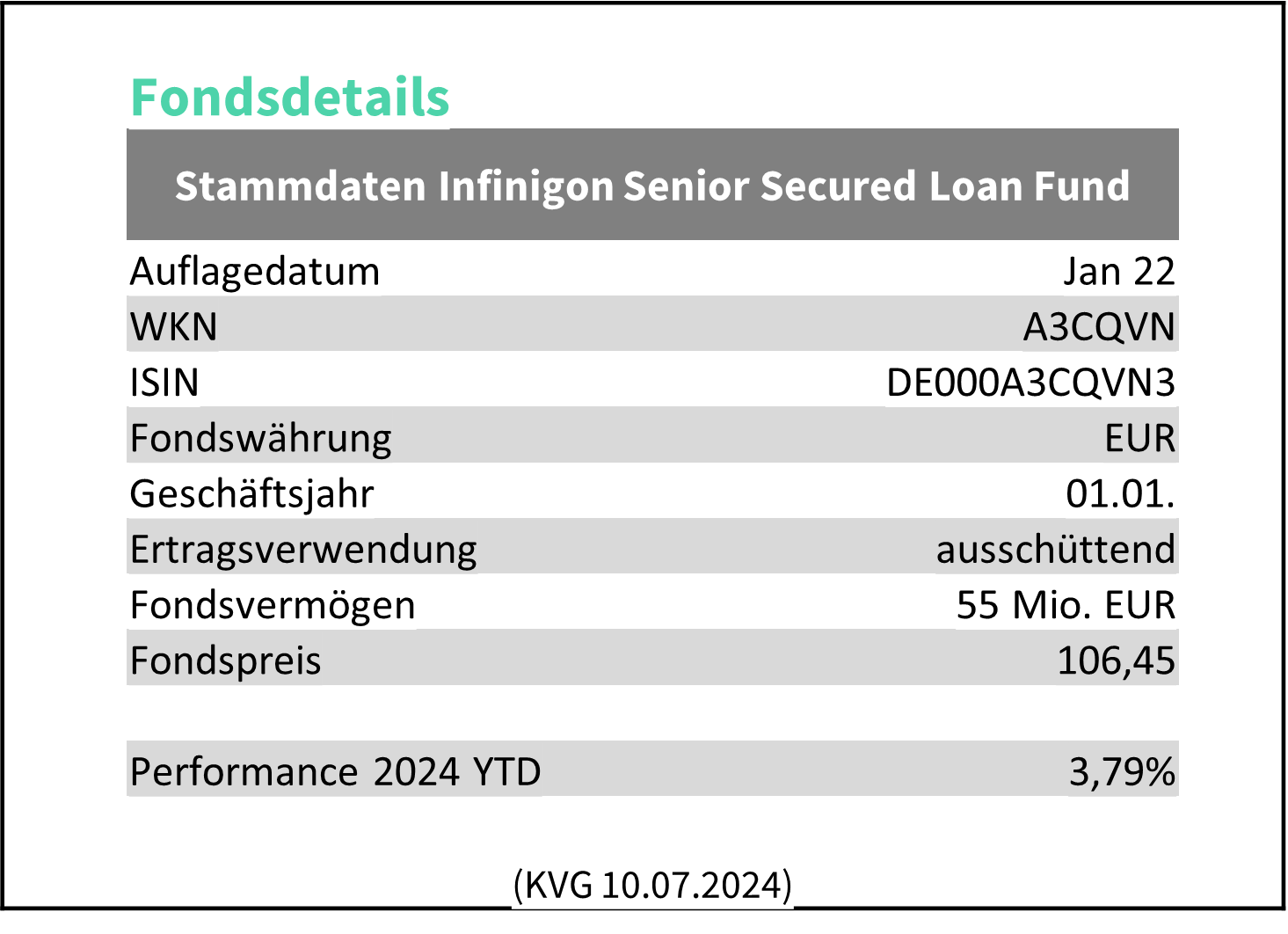

Für Investoren, die ihr Portfolio durch Leveraged Loans diversifizieren möchten, ihre Quote für CLOs aber bereits ausgeschöpft haben oder falls Sie sich für Investitionsprodukte ohne Leverage interessieren, bietet Infinigon neben CLO-Produkten auch den Senior Secured Loan Fonds an.

Wenn Sie mehr über die Anlageklassen oder den Infinigon Senior Secured Loan Fonds erfahren möchten, stehen wir Ihnen gerne zur Verfügung

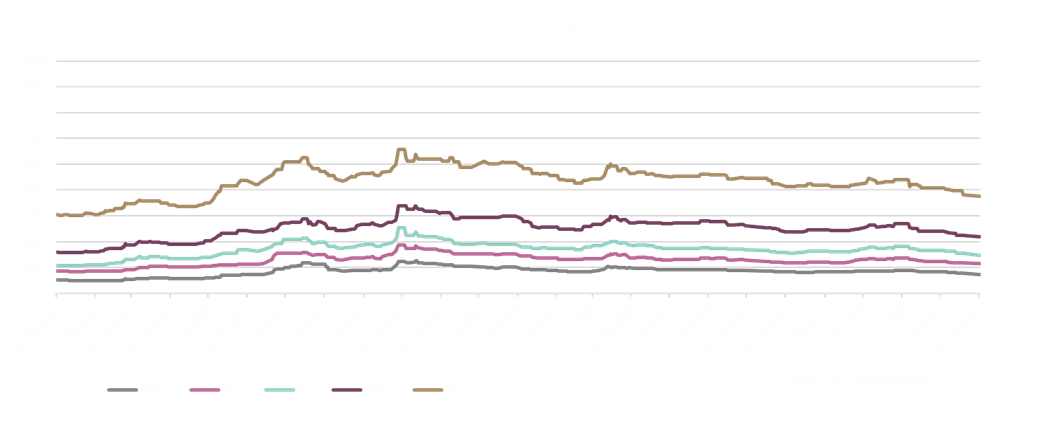

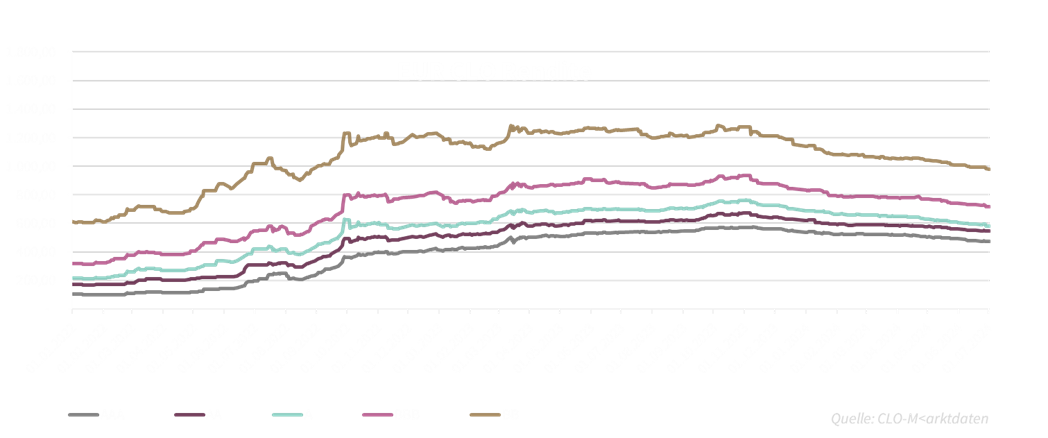

CLO - Rendite

Im Juni setzte sich die Marktrally fort, maßgeblich getrieben durch eine robuste Nachfrage. Diese wurde

insbesondere durch das positive Sentiment nach der größten europäischen CLO-ABS-Konferenz Anfang Juni in

Barcelona gestärkt sowie durch die sehr starke Performance der Anlageklasse.

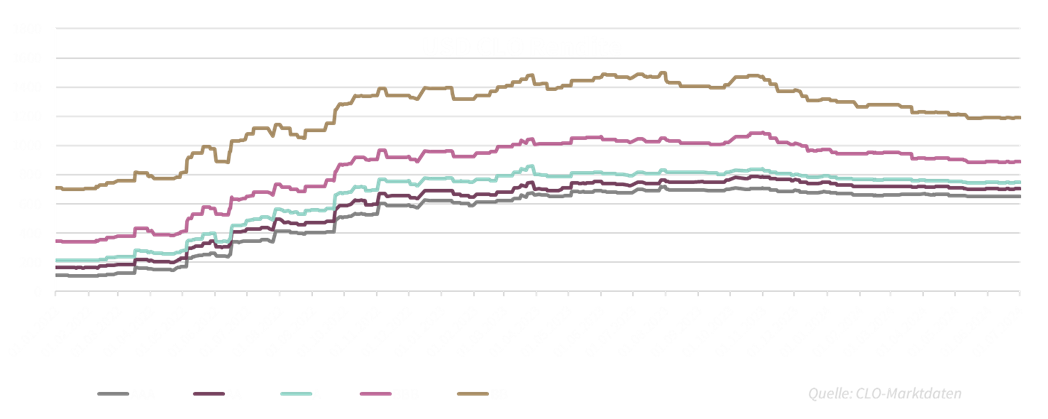

Trading Aktivitäten

Der Anstieg der Aktivitäten auf dem europäischen CLO-Sekundärmarkt im Juni lässt sich ebenfalls auf das optimistische Sentiment nach der Konferenz in Barcelona zurückführen.

CLO-Neuemissionen und Refinanzierungen

In Europa hat sich das Volumen der CLO-Neuemissionen nach einem Rekordhoch etwas reduziert. Dank einer sehr hohen Nachfrage haben sich die CLO-Spreads weiter eingeengt.

Im Juni wurden 10 neue CLOs mit einem Gesamtvolumen von 3,7 Milliarden EUR emittiert. Seit Jahresbeginn belaufen sich die Neuemissionen auf 80 Deals mit einem Gesamtvolumen von knapp 33,5 Milliarden EUR.

In den USA wurden im Juni insgesamt 23 neue CLOs mit einem Volumen von 17,7 Milliarden USD emittiert. Seit Jahresbeginn belaufen sich die Neuemissionen auf über 101 Milliarden USD aus 214 Deals, während die Refinanzierungsaktivitäten sich auf über 112 Milliarden USD aus 257 Deals belaufen.

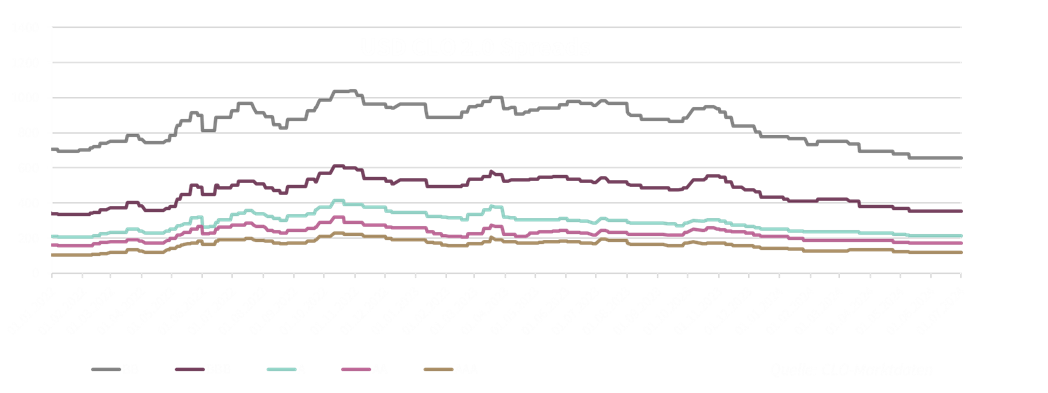

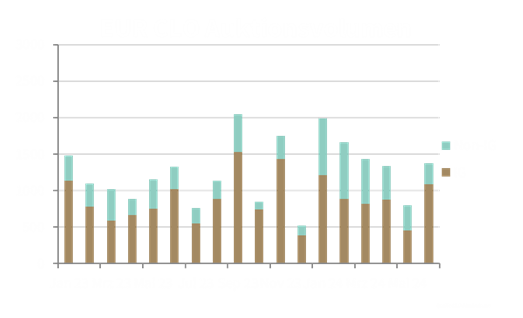

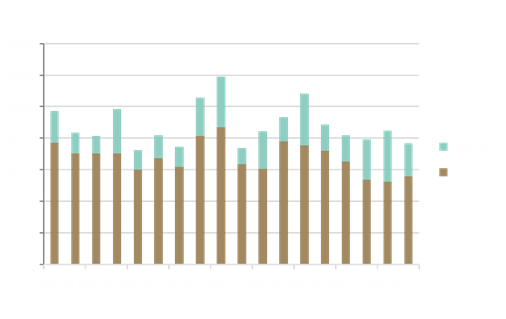

CLO Besicherungspools (besicherte Unternehmenskredite)

Die Performance der Loanmärkte im Juni war eher etwas gedämpft, jedoch leicht positiv. In Europa betrug die Gesamtrendite +0,09% während sie in den USA bei +0,35% lag.

Seit Jahresbeginn beläuft sich die kumulierte Gesamtrendite in Europa auf 4,97% und in den USA auf 4,4%.

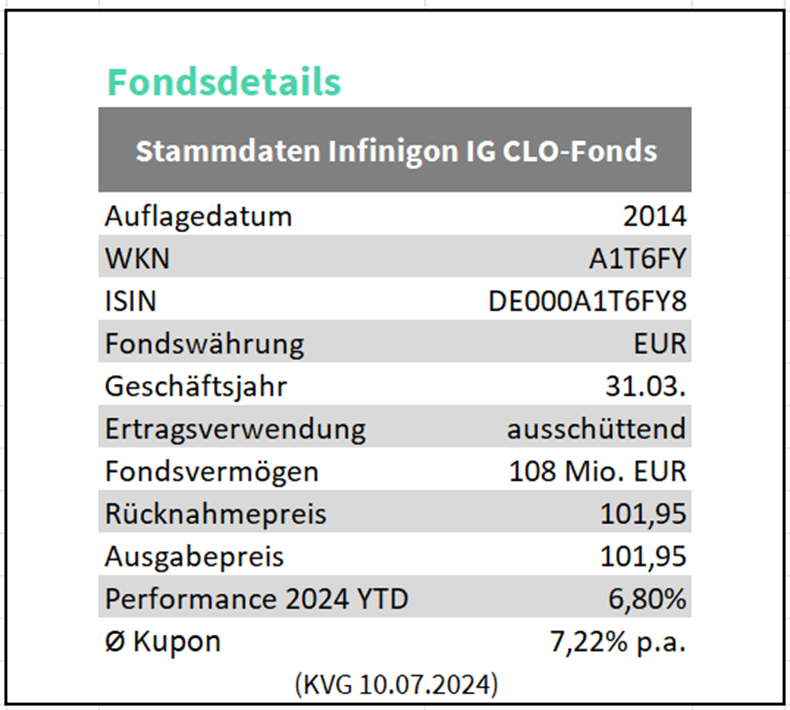

Infinigon Investment Grade CLO-Fonds

Unser Fonds bietet Ihnen den Zugang zu einem diversifizierten Portfolio besicherter Unternehmenskredite auf Basis von Collateralized Loan Obligations (CLOs) aus dem europäischen und nordamerikanischen Raum. Der Investitionsschwerpunkt liegt mit über 50% im Investmentgradebereich und kann durch CLO-Wertpapiere ohne Rating ergänzt werden.

Ziel des Fonds ist es, einen langfristigen Kapitalerhalt zu gewährleisten und durch Ausnutzen von Ineffizienzen und der höheren Renditeaufschläge gegenüber klassischen Unternehmensanleihen eine nachhaltig hohe Rendite zu erzielen.

Gleichzeitig partizipiert der Investor an möglichen Zinssteigerungen aufgrund der Kopplung variabel verzinslicher Wertpapiere in Form des 3-Monats-Euribor-Fixings.